リスクに備えるための生活設計!

更新日 2024/02/05

生命保険に加入している人はどれくらい?

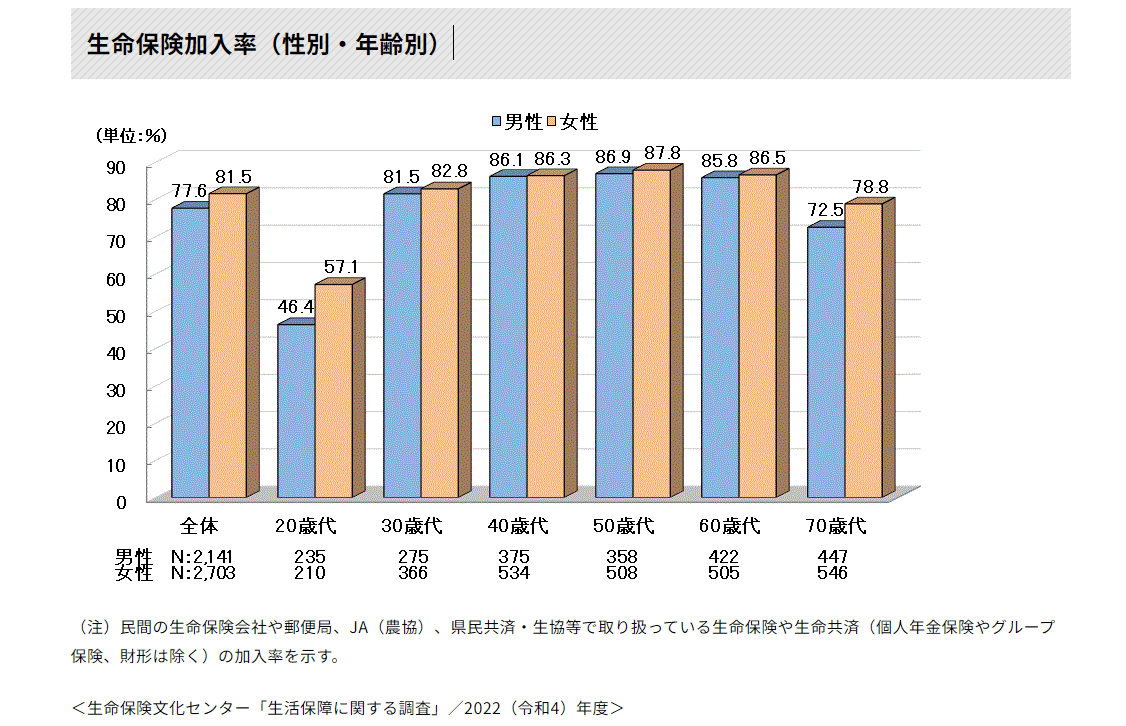

約8割の人が生命保険に加入

生命保険文化センターの2022年度「生活保障に関する調査」によると、生命保険に加入している人は、男性では77.6%、女性では81.5%となっています。 性・年齢別にみると、男女とも50歳代で最も高くなっています。

万一の場合に、どんな不安がある?

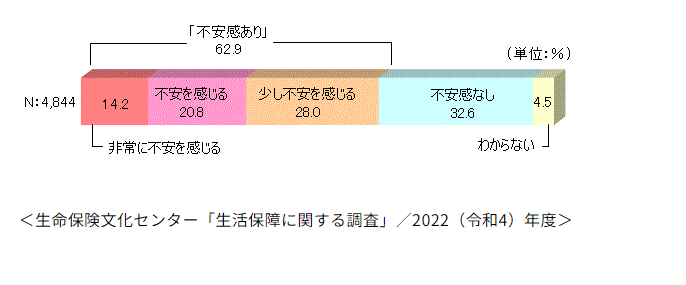

約6割の人が「不安感あり」

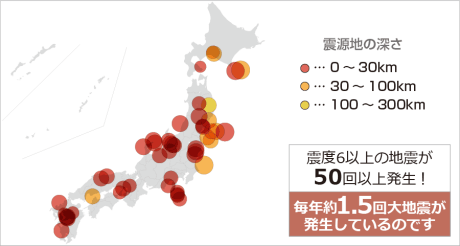

私たちの周囲にはさまざまなリスクがあります。その中でも特にダメージの大きい「死亡」に対して、皆さんはどのような不安を抱えているのでしょうか。まず、自分自身に万一のことがあった場合、残される家族の生活に対してどの程度不安を感じているか尋ねたところ、「非常に不安を感じる」14.2%、「不安を感じる」20.8%、「少し不安を感じる」28.0%となり、合わせて62.9%※の人が「不安感あり」となっています。

※小数点の端数処理の関係で、単純に合計した数値とは相違しています。

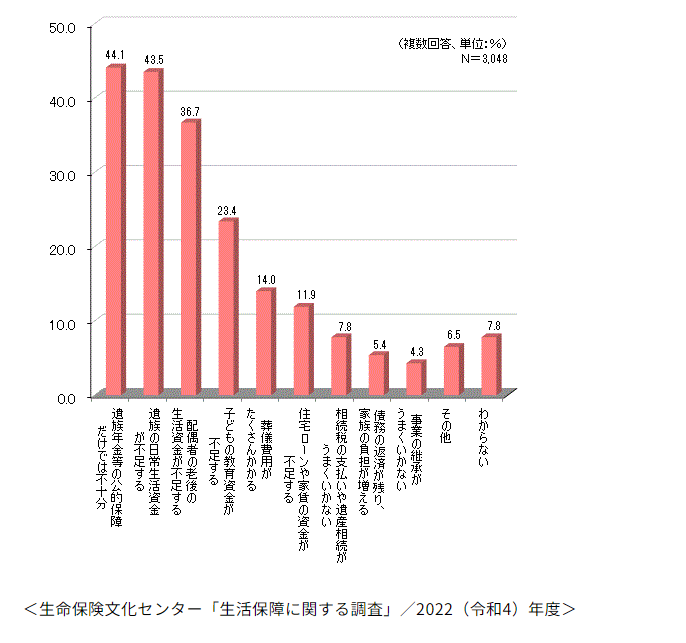

一番多い不安の内容は「遺族年金等の公的保障だけでは不十分」

不安の内容としては、「遺族年金等の公的保障だけでは不十分」が44.1%と最も高く、次いで「遺族の日常生活資金が不足する」が43.5%となっています。以下「配偶者の老後の生活資金が不足する」36.7%、「子どもの教育資金が不足する」23.4%となっています。

「万一」の主な原因は?

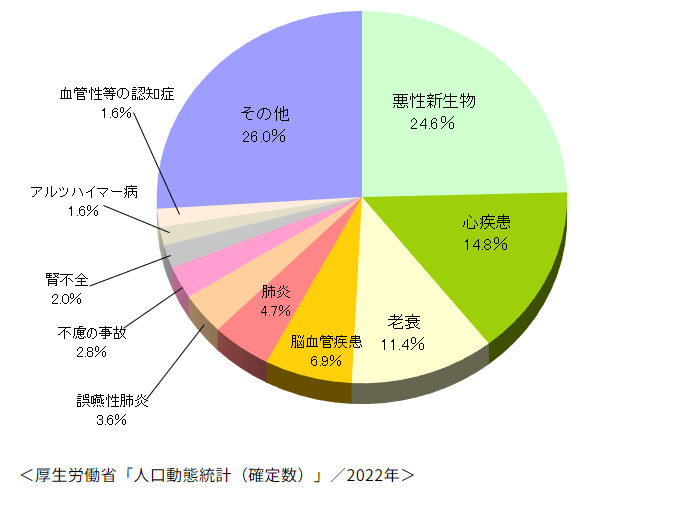

死因のトップは「悪性新生物(がん)」

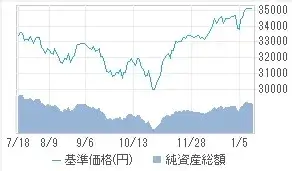

万一のこと(死亡)が起こる原因としては、病気によることが多く、厚生労働省の「人口動態統計(確定数)」(2022年)によると、死因のトップは「悪性新生物」で、24.6%を占めています。次に多いのは「心疾患」で14.8%、以下「老衰」11.4%、「脳血管疾患」6.9%、「肺炎」4.7%と続いています。

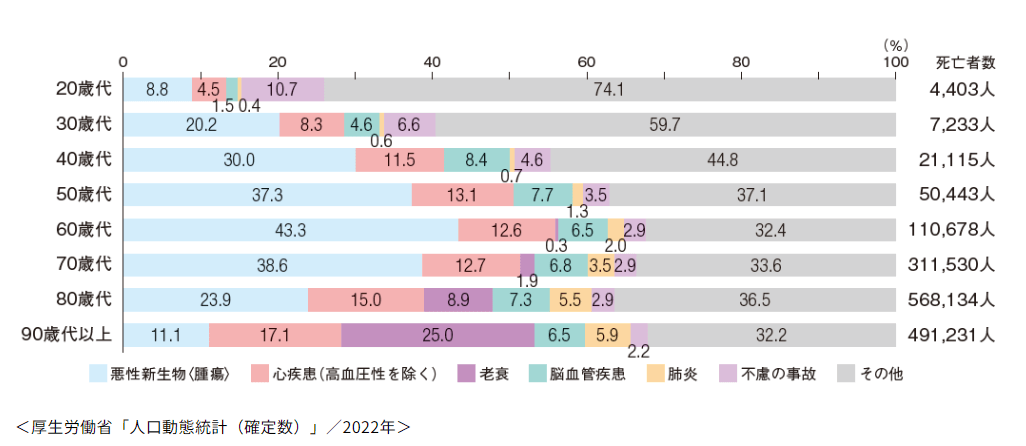

年齢別にみると、50歳代~70歳代で悪性新生物、心疾患、脳血管疾患の3大疾病で死亡する割合が50%を超えており、60歳代で62.4%と最も多くなっています。

年齢別にみた主な死因の状況

万一の場合の不安に対してどう備えている?

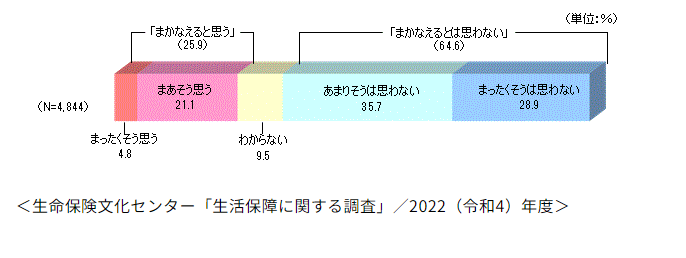

6割以上の人が「公的死亡保障だけでまかなえるとは思わない」

万一の場合に不安を持っている人は多いようですが、その不安に対して具体的にどう備えているのでしょうか。

当センターの調査によると、「公的な死亡保障制度」で大部分をまかなえるとは思わない人が6割以上を占めています。

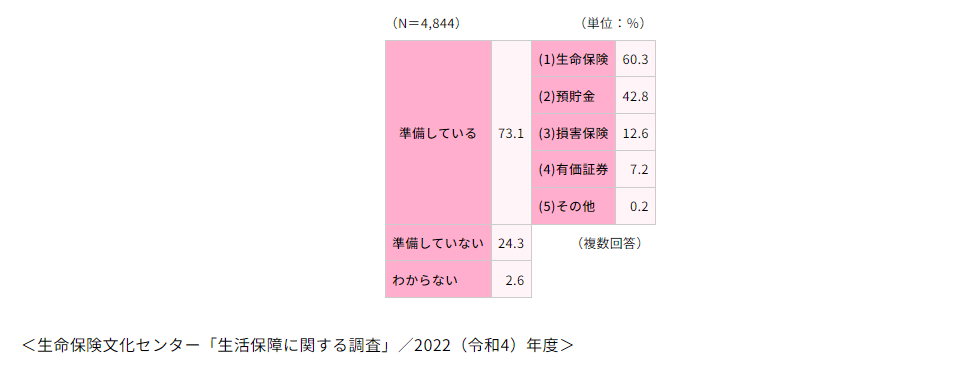

私的な備えのトップは「生命保険」

自分が万一死亡した場合のために、私的に経済的な準備をしている人は7割を超えています。その内訳は「生命保険」が60.3%と最も多く、「預貯金」(42.8%)、「損害保険」(12.6%)が続いています。

生命保険の加入金額はいくらくらい?

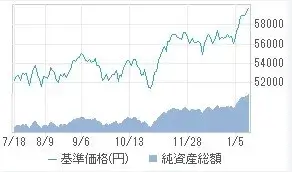

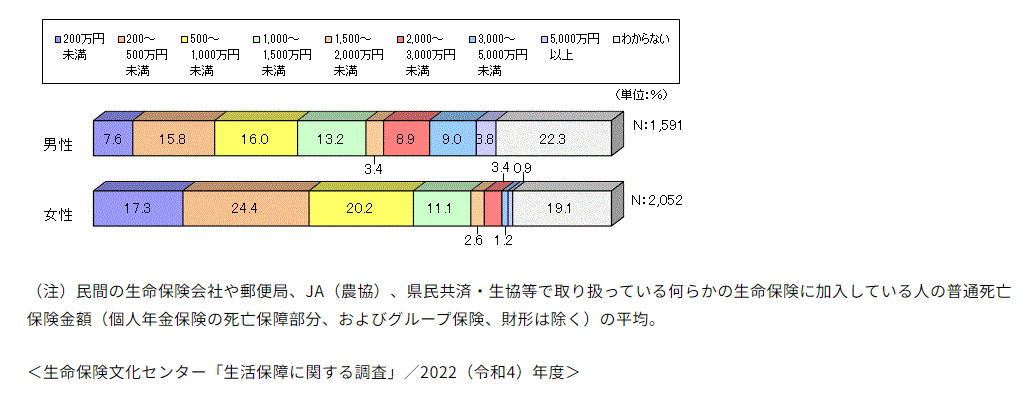

生命保険加入金額の平均は男性が1,373万円、女性が647万円

生命保険文化センターの2022年度「生活保障に関する調査」によると、病気により亡くなった際に支払われる生命保険加入金額(普通死亡保険金額)の平均は男性で1,373万円、女性で647万円となっています。

性・年齢別でみると、男性は30歳代で2,065万円、女性は40歳代で807万円と最も高くなっています。

加入保険金額の分布をみると、男性は「500~1,000万円未満」の層が16.0%と最も多く、次いで「200~500万円未満」15.8%、「1,000~1,500万円未満」13.2%、「3,000~5,000万円未満」9.0%、「2,000~3,000万円未満」8.9%となっています。

女性は男性に比べると低めで、「200~500万円未満」24.4%、「500~1,000万円未満」20.2%、「200万円未満」17.3%と6割強の人が1,000万円未満となっています。

生命保険加入金額の分布(全生保)[性別]

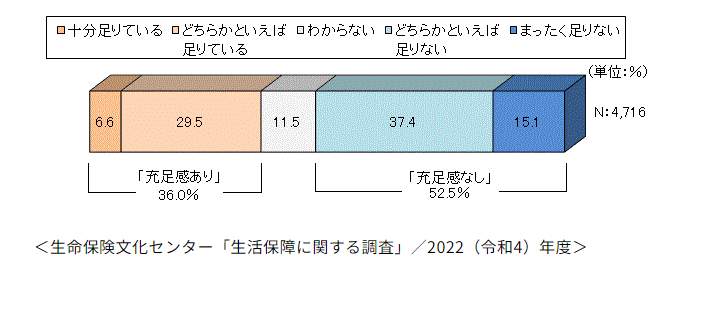

「充足感なし」は52.5%

万が一の際の私的準備に、公的保障・企業保障をあわせた経済的準備の充足感を尋ねたところ、「十分足りている」6.6%、「どちらかといえば足りている」29.5%を合計した「充足感あり」は36.0%※でした。一方、「どちらかといえば足りない」37.4%、「まったく足りない」15.1%を合計した「充足感なし」は52.5%でした。

※小数点の端数処理の関係で、単純に合計した数値とは相違しています。

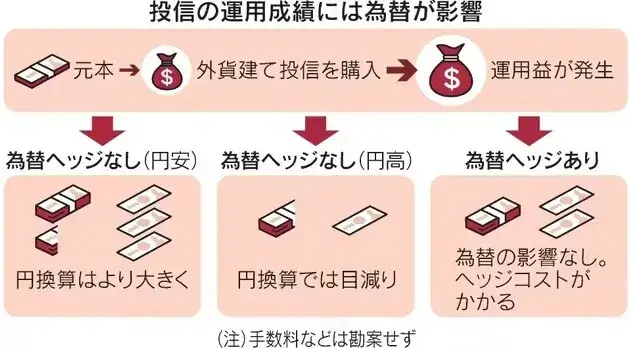

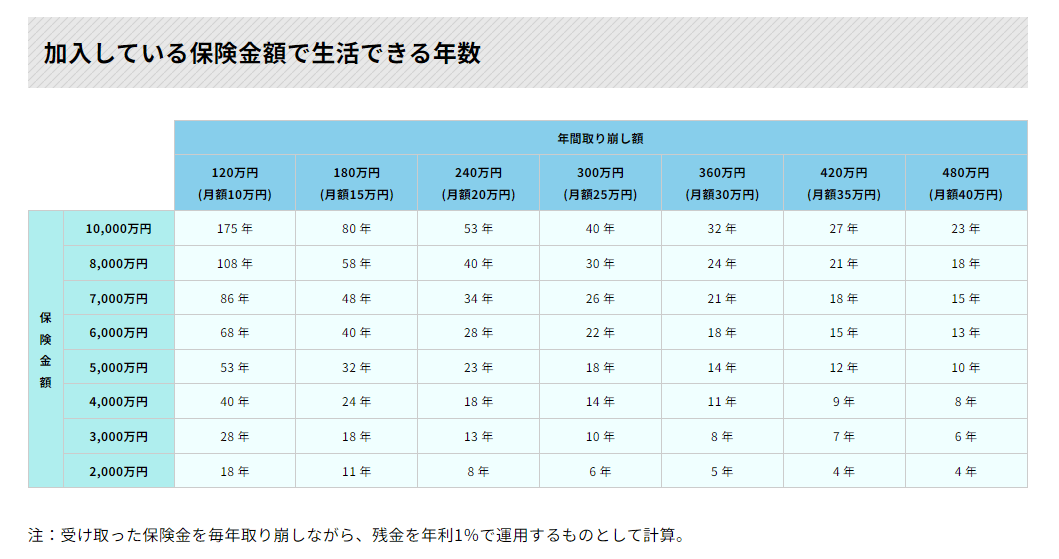

どれくらいの保障額が何年分の生活の備えになる?

3,000万円の保険金を毎年300万円ずつ取り崩すと、およそ10年分

たとえば、遺族が3,000万円の保険金を受け取り、これを毎年300万円ずつ取り崩して生活費等に充てていった場合、その遺族が生活できる年数は約10年になります。実際には遺族年金や企業保障、就労などによる収入が見込まれますので、収入と支出のバランスによって取り崩し額は変わってきます。

このページを見て頂いて、保険のご相談など当店のFP(ファイナンシャルプランナー)がわかりやすくご案内させて頂きますので、是非お問合せください。

ご相談はお近くの店舗へご来店いただくか、当店の公式LINEからチャット等でご質問をお待ちしております。

福島ファイナンシャルプランナーズ株式会社/渡邊久仁