利上げに伴う住宅ローンへの影響と借換のポイント

更新日 2024/08/10

7/31に日銀は政策金利(無担保コール翌日物金利)の誘導目標を0~0.1%から0.25%に引き上げる決定をしました。

ここでは、住宅ローンの基礎知識と利上げによる今後への影響をご説明します。

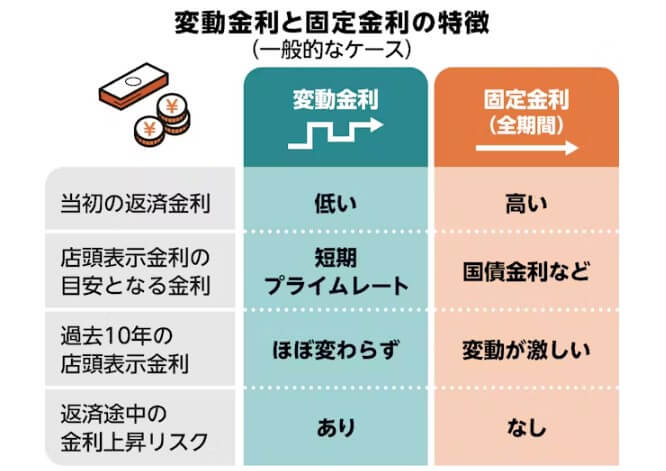

住宅ローンの金利には大きく分けて変動金利、固定金利があります。

それぞれのメリット・デメリットは以下の通りです。

〇変動金利

<メリット>

1.固定金利よりも金利が低い

固定金利よりも金利が低い場合が多いことです。2024年2月現在、金融機関によっては0.2%台で借り入れできるところもあ ります。金融機関との取引状況やキャンペーンの適用などによっては、さらに金利が引き下げられることもあるでしょう。

2.いつでも固定金利に切替ができる

将来の金利に上昇の兆しがあれば、大きく上がる前に固定金利に変更しておくことで、その後の返済負担を抑えることも期 待できるでしょう。

<デメリット>

1.金利の変動によって返済総額が変わる

金利が上昇した場合は返済額が増えて返済期間が延び、当初の返済計画が崩れてしまう恐れがあります。

金利の上昇度合いによっては毎月の返済額のほとんどが利息になり、元金がなかなか減らないリスクがあります。

2.金利がさらに上昇すると未払利息が発生する

結果的にローン残高が増えてしまいます。住宅ローンの残債がある状態で返済期間が終了した場合は、残りを一括で支払わ なければならないため注意が必要です。

〇固定金利

<メリット>

- 返済計画が立てやすい

期間中は、毎月の返済額が変わらないため、返済計画が立てやすいです。市場金利が大きく変動した場合でも、ライフプランに大きな影響を与えることはありません。

例えば、子どもがいる世帯における教育費の捻出や、マイカーローンの返済、介護費用など、ライフイベントに応じてさまざまな費用が発生します。しかし、固定金利を選択すれば返済金額が固定されているため、資金を計画的に貯めやすくなるでしょう。 - 金利上昇リスクのヘッジが可能

住宅ローンの金利が上昇した場合でも、当初の金利は変更されないため、不安になったりあわてたりする必要がありません。変動金利のように将来未払い利息が発生する可能性がない点もメリットです。

- 固定金利選択型なら特約期間終了時に変動金利を選択することが可能

固定金利選択型の場合は、特約期間終了時に再度固定金利を選択せず、変動金利を選択することも可能です。

<デメリット>

- 変動金利よりも金利が高い傾向

固定金利は、変動金利よりも金利が高いのが一般的です。そのため、将来金利が下がった場合には支払利息・総返済額が変動金利よりも相対的に多くなります。

- 固定期間中は金利の見直しができない

住宅ローンの金利が下がっても、特約期間中は金利の見直しをすることができません。住宅ローンを他の金融機関へ借り換えることは可能ですが、借り換え時に事務手数料や保証料など諸費用がかかるため、借入残高・借入年数・金利差によっては、メリットが少なくなることがあります。

- 固定金利選択型では、固定金利の再選択時に手数料が発生することがある

特約期間終了時に固定金利を継続したい場合は、手続きが必要です。手続きを何もしない場合は、変動金利へ自動変更となります。固定金利を再選択する場合、金融機関によっては手数料がかかることがあるため、注意しましょう。

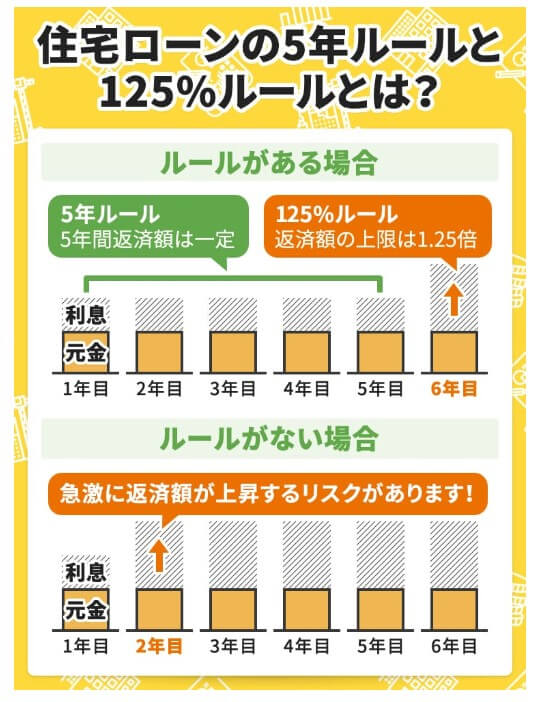

さらに、上述した変動金利には、万が一の金利上昇時に返済額が一気に増えないようにするための措置として『5年ルール』と『125%ルール』があります。

5年ルールとは

変動金利の『5年ルール』とは、金利が上昇しても5年間は毎月の返済額が変わらないようにするというルールです。

変動金利は半年に1度見直しがありますが、それでも実際の返済額は5年間据え置きとなり、

6年後に返済額が上がることになります。

これは、月々の返済額の内訳である元本と利息の割合を調整することによって、返済額を5年間据え置くというものです。

金利の上下に合わせて月々の返済額が変わり、利用者が困ってしまうことを防ぐための措置になっています。

125%ルールとは

『125%ルール』は、5年ルールによって6年後に返済額が上がる際、

従前の返済額の1.25倍(125%)を超えないように返済額を調整するルールです。

例えば毎月100,000円を返済している人の場合、125%ルールがあることで、改定後の返済額はどれだけ上がっても125,000円(100,000円の25%増)を超えることはありません。

〇住宅の新規購入による新規借入への影響

8月の住宅ローン金利には影響していませんが、9月から基準金利を引き上げる銀行が増えてくると予想されます。

一方、適用される金利は一般的に「基準金利-優遇幅」で決定するため、

基準金利が引き上がった分、優遇幅を拡大し

新規実行時の適用金利は据え置きにするような銀行も出てくる可能性はあります。

〇借換への影響

一般的な住宅ローンでは、基準金利は年に2回程度の基準日が設定されています。

次回の基準日は10月や11月の銀行が多いと思われます。

その翌々月(来年1月頃)などから新金利の適用となりますので、まだ少し月の返済額が引き上がるまで時間がありそうです。

多くの銀行では郵送やメールで「金利変更のお知らせ」といった通知がお客様に届きます。

新規購入を検討している方の場合、住宅ローンは変動金利、固定金利のどちらを選ぶべきか悩まれると思います。

最終的な判断はお客様自身でいただく必要がありますが、

auじぶん銀行の例でいくと、変動金利は0.329%であり、当初10年固定1.275%とおよそ1%の金利差、

35年固定だと2.33%と2%もの金利差があります。

この金利差を踏まえてご判断いただく必要があります。

今後日銀が短期間で複数回の利上げを行う可能性は低いとの予測が大半です。

なお、住宅金融支援機構の調査によると、2023年度の住宅ローン借入者77%が変動金利を選択されています。

借換を検討中で、今後の金利上昇が不安で固定化したいという場合は、

まずは現在お借入れされている金融機関で「金利変更(条件変更)」をした場合の条件を確認することを

オススメします。

特に手数料や適用金利を確認しましょう。

銀行によっては金利変更をした際の金利は新規借入の場合と異なる比較的高い金利となるケースが多いので、

確認後に他行への借換をした場合とも必ず比較を行うようにしましょう。

借換のタイミング

借り換えをする方は、今がよいタイミングと言えるでしょう。

10年以上変動金利は金利が変わっていない状態でしたが、

実際に適用されている金利は10年前とは大きく異なります。

つまり、基準金利(店頭金利)は同じでも金融機関の引き下げ幅(優遇幅)が大きくなっているということです。

借換でも新規借入と同じ引き下げ幅を設定している金融機関も多く、さらには新規借入よりも借換の方が金利優遇されていることもあります。

借り換えに関する手数料などを加味しても、金利の差を考えると借り換えをした方がお得なケースが多いです。

今後は金利が上がっていく可能性があるからこそ、引き下げ幅が小さい方は借換をすることをおすすめします。

また、現在固定金利で住宅ローンを借りている場合、特に適用金利の変化は起こりませんので今まで通りの返済が続き、

今まで比較的高い金利を払い続けながら金利上昇リスクをヘッジしてきたことのメリットを享受できることになります。

注意点としては、「◯年固定」などの固定特約型を使っている人は将来的に金利が上がる可能性が高いことが挙げられます。

固定特約型ではその固定期間が終了した後に再度固定金利を使うか変動金利に切り替えるかを選択することになりますが、

どちらを選ぶ場合でも当初よりも高い金利が設定されるケースが多いです。もし近いうちに◯年固定金利が終了する予定の方は、このタイミングで借換を検討してみると良いでしょう。

みんなの保険屋さんでは、生命保険・損害保険合わせて20社取り扱っており、幅広いプラン設計が可能です。

お客様ひとりひとりとじっくり相談し、ご希望の保障や予算に合わせた提案をいたします。

担当するスタッフ全員がファイナンシャルプランナーの資格を有しているので安心してご相談ください。

福島市、郡山市、会津若松市、および近いエリアにお住いの方は、みんなの保険屋さんへお越しください。

相談は店舗へ直接のご来店はもちろん、電話や公式予約フォームから事前予約も可能です。優先的にご案内いたします。

また、来店する前に質問をしたいという方は、公式LINEをご利用ください。チャットでご質問を入力いただければ、スタッフが回答いたします。

いずれも相談料、利用料すべて無料です。お気軽にお問い合わせ下さい。

イオンタウン郡山店 窓岩